事業主借・事業主貸・元入金の仕組みを図で解説! 確定申告初めての個人事業主向けカンタンまとめ!

青色申告の複式簿記、すなわち個人事業主の仕訳では、「事業主借・事業主貸・元入金」という、法人では存在しない、個人事業主特有の勘定科目があります。

ただ、じつはこれらの勘定科目は個人事業主の帳簿づけを楽にしてくれるものになっていますので、しっかり覚えておきましょう。

目次

「事業主借・事業主貸・元入金」について分かりやすくまとめてみた

最初に知っておきたいことは「個人事業主」と「事業」の区別!

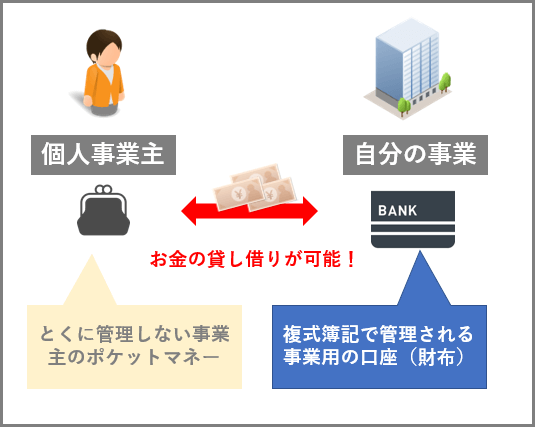

個人事業主の青色申告(複式簿記)をやる際、必ず知っておきたい概念の一つが、「個人事業主の財布と、事業の財布は別モノ」ということです。

まずは下図を見てイメージをつけてもらえればと思います。

図で見て分かるように、じつは個人事業主のマネーと、事業のマネーというのは、持ち主が同じでも、厳密には別物になっているのです。

そして、個人事業主の財布はいちいち管理する必要はないけど、事業用の財布は複式簿記で記録しなくていはいけない、という決まりになっています。

この時、よくある誤りが、「個人事業主の財布と事業の財布は、どっちも自分のものだから一緒でしょ!」っていうものです。これは経理の考えでは間違いですので、あらためましょう。

大事なことなので繰り返しますが、個人事業主のマネーと事業のマネーは別物だと認識するようにしてください。

個人事業主と事業の財布は別物だから「貸し借り」ができる

個人事業主と事業の財布は別物。

だから、そこには「お金を貸し借りする」という概念が生まれます。

個人事業主が事業にお金を貸すこともできるし、個人事業主が事業にお金を借りることもできます。

言い換えると、事業が個人事業主にお金を貸すこともできるし、事業が個人事業主にお金を借りることもできる、というわけです。

このような個人事業主と事業の間でお金を貸し借りすることを「事業主貸・事業主借」と呼ぶわけです。

この時、貸し借りについて、なんだか混合しやすいのですが、「主語は事業」と覚えておくと、間違えにくいです。

・事業主貸

⇒事業が個人事業主にお金を貸すこと

・事業主借

⇒事業が個人事業主からお金を借りること

貸し借りしても返済の必要はなし

貸し借りと呼ぶため、ちょっと誤解を生みやすいのですが、事業主貸と、事業主借は、べつに借金というわけではありません。利息もなければ期日もありません。

なにしろ、個人事業主の財布も、事業の財布も、持ち主が同じということは確かに事実ですので、どちらにお金を貸したにせよ、「返せよ!」という人がいませんので、とくに返す必要もないのです。

事業にお金を貸したら貸したままでも良いですし、借りたら借りたままでも大丈夫なのです。

大事なことは、きちんと帳簿をつけて、「事業のお金が、事業の財布にあるのか、個人事業主の財布にあるのか」ということを把握しておくことです。そういう意味では、もしかしたら、「貸し借り」というより、「受け渡し」と考えたほうが分かりやすいのかもしれません。

そして、お金を受け渡ししたら、基本、お金を戻すようなことはせずに、そのまま帳簿づけを進めていって大丈夫です。

なぜかというと、事業主貸・事業主借をして蓄積していった金額については、確定申告のタイミングで、「元入金」という勘定科目を利用して、まとめて帳尻を合わせることになるためです。

一年にどれだけ事業主貸・事業主借をして、金額を蓄積させても、翌年の期首には、それらの貸し借りがゼロ円にリセットされた状態で、また一年の帳簿づけがスタートするようなルールになっているのです。

・・・ちょっと難しいかもしれませんが、「事業主借・事業主貸・元入金」について、一つずつ理解していくと、分かりやすくなります。

事業主貸について

事業主貸は、個人事業主が、事業のお金を、プライベートなことに使用する際の勘定科目です。先ほどの言い方をするなら、事業が、個人事業主にお金を渡す、ということです。

たとえば、生活費のために20万円を事業用の口座から引き下ろしたら、「事業主貸」の勘定科目を使って、下記のように仕訳します。

| 日付 | 項目 | 借方 | 貸方 | ||

|---|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | ||

| 某日 | 生活費用の引き下ろし | 事業主貸 | 200,000 | 普通預金 | 200,000 |

法人で例えると、給与というような見方もできます。

ただ、給与は色々と制約・ルールがあったりするのですが、事業主貸のお金はほとんど自由に使えるものです。

いつ引き出してもOKですし、生活費以外にも、年金・保険・その他さまざまなことのためにも引き出して使えるのです。

事業主借について

事業主借は、事業主貸の逆です。

すなわち、事業主借は、事業が、個人事業主のポケットマネーを、事業用の支出に使用する際の勘定科目となっています。先ほどの言い方をするなら、事業が、個人事業主からお金を受ける、ということです。

もう少し言い方を変えると、個人事業主が、事業の支払を立て替えてあげるようなイメージでしょうか。

たとえば、個人事業主が自らのポケットマネーで、500円の事業用ファイルを購入した時、下記のように仕訳します。

| 日付 | 項目 | 借方 | 貸方 | ||

|---|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | ||

| 某日 | 事業用ファイルの購入 | 消耗品費 | 500 | 事業主借 | 500 |

基本的に、事業の買い物は、すべて「事業主借」で仕訳して大丈夫です。

なぜなら、どれだけ「事業主借」で金額を蓄積させても、確定申告後の次年度繰り越しにおいて、事業主貸と一緒に調整されて、ゼロ円にリセットされるためです。

事業主と事業の間で受け渡しあった一年間分のお金については、最後にまとめて清算されるので、いちいち返金しなくても大丈夫な仕組みとなっています。

そして、この最後の精算をするために必要な勘定科目が「元入金」となっています。

元入金について

元入金(もといれきん)は、法人でいうところの資本金のような勘定科目なのですが、それと同時に、年度が変わって期首が変わるごとに、事業主貸・事業主借といった事業主勘定をゼロにするという役割も備わった、個人事業主専用の勘定科目となっています。

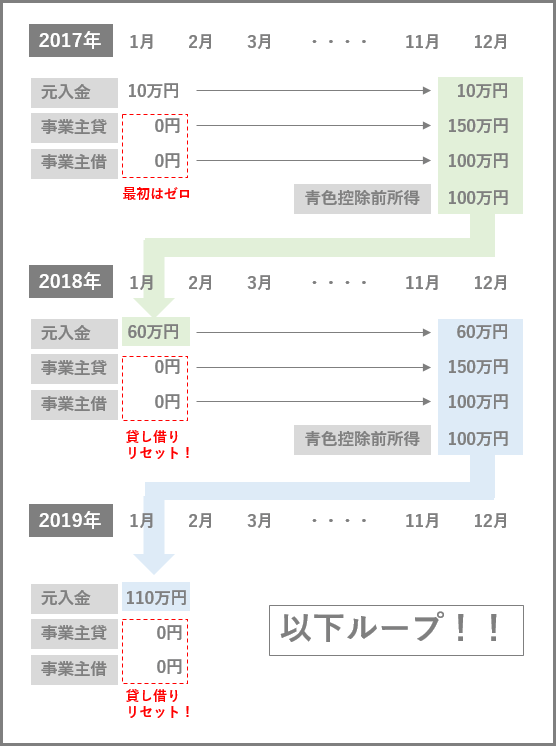

文章だけで説明するのは難しいので、いったん先に、概要図をお見せします。下図が「事業主借・事業主貸・元入金」の関係図となっています。

ちょっと長くてわけわからないと思うのですが、順を追って、説明していきます。

まず、上図では、2017年1月に事業を開始した時、元入金10万円を入れています。この時の仕訳は下記の通りです。

| 日付 | 項目 | 借方 | 貸方 | ||

|---|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | ||

| 1/1 | 事業スタート金 | 普通預金 | 100,000 | 元入金 | 100,000 |

そして、元入金10万円で、2017年の事業をスタートしていったところ、一年間の活動を経て、2017年12月末の時点で、

・元入金10万円

・事業主貸150万円

・事業主借100万円

・青色控除前所得100万円

という経営成果になったとします。

この時、翌年2018年の期首における「元入金」は、下記の計算式で導かれます。

▼元入金の計算式

【新年度の元入金=前年の青色申告特別控除前の所得+前年における期末の元入金+事業主借-事業主貸】

計算式に従って、2017年の経営成果の数値を代入すると、2018年の元入金は「60万円」と導かれます。

2018年の元入金

=青色控除前所得100万円 + 元入金10万円 + 事業主借100万円 - 事業主貸150万円

そして、2018年の期首(1月1日)に、その元入金を60万円と定めたところで、「事業主貸」と「事業主借」は「0円」にリセットされます。

このようにして、「事業主貸」と「事業主借」は、毎年の元入金計算のたび、リセットされる仕組みになっているのです。(そのため、元入金は、毎年、仕訳帳の最初にしか登場しない勘定科目となっています。)

あとは同じことの繰り返しで、2018年12月末の「事業主借・事業主貸・元入金・青色控除前所得」の数値を使って、2019年の元入金も計算されていきます。

ちょっと複雑に感じる人もいるとは思いますが、会計ソフトを使っていると、毎年の次年度繰り越し計算を自動でやってくれますので、初年度以降、元入金に関して、とくに仕訳をする必要はありませんので、安心してください。

ただまあ、元入金は、ちょっと独特なルールではあるものの、一度覚えてしまうと難しいことではなく、また、むしろ経理を簡単にしてくれているものですので、あまり敬遠なさらずに・・・。

初年度に元入金を入れ忘れた時は・・・?

初年度に「元入金」は、忘れていたとしても、その年の中であれば、後から入れることができます。

どのようにやるかというと、まず1月1日に事業主が事業へ10万円の現金を元入金にしたことにして、その後、好きなタイミング(その事業年度内)で、その10万円の現金を事業用の口座に入金すればOKです。口座に入金せずとも、現金扱いのままにしても、もちろんOKです。

経理の概念上、本当は良くないんですが、個人事業主の場合は、お金の記録方法が多少ルーズなのですね・・・。まあ、事業を始めてすぐの段階で、ちょっと元入金を入れておくと、スムーズですので、忘れずにやるようにしましょう。

元入金の自動計算について

やり方が気になる方は、下記の記事も参考にしてみてください!

まとめ

「事業主借・事業主貸・元入金」のおかげで、個人事業主の帳簿づけはラクになっています。しっかりポイントを抑えて、今後の経理をスムーズに進めていってもらえればと思います!

▼確定申告の方法はこちらから

MFクラウドで青色確定申告を実際にやった時の具体的な手順・流れまとめ

個人事業主のことをもっと詳しく知りたい方へ!

著者がweb系の個人事業主・フリーランスを実際に一年間やってみた時の各種手続きについて、下記のページでまとめています。

記事の中では、自分の実体験に基づいて、「開業届(青色申告の届け出)⇒日々の業務・取引⇒日々の帳簿づけ⇒年末の青色確定申告」までの具体的な手順について、詳しく解説しています。これから個人事業主・フリーランスを考えている人は、ぜひ参考に!