貸借対照表と損益計算書のちがいをカンタン解説!

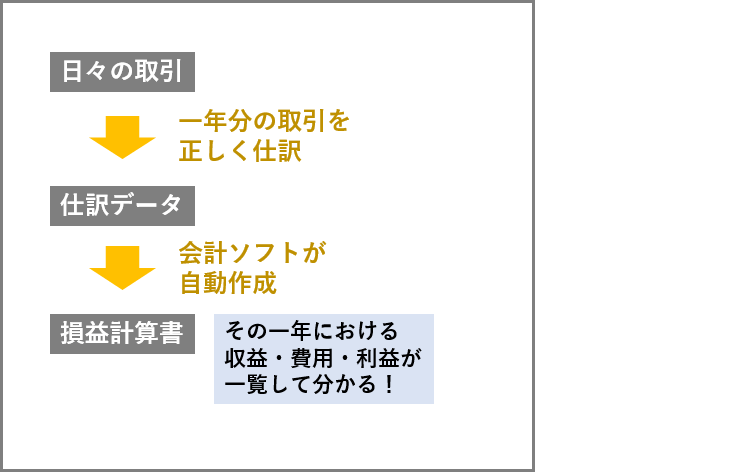

「貸借対照表・損益計算書(たいしゃくたいしょうひょう・そんえきけいさんしょ)」とは、取引を記録する「仕訳」を正しく続けていって、その仕訳データを基に作成される書式です。この二点を正しく作成できることは、簿記3級の合格要件にもなっています。

そこで気になるのは、「貸借対照表・損益計算書とは、いったいどんなものなの?」ということだと思いますので、以下、詳しく説明していきます。

目次

貸借対照表とは

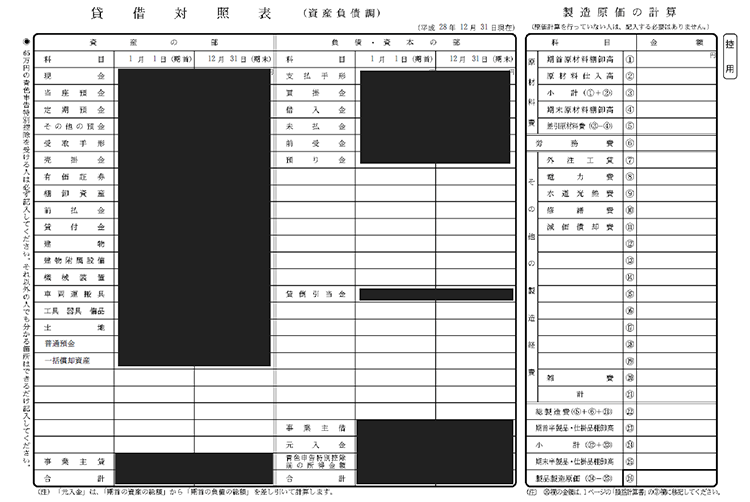

貸借対照表を見てみよう

こちらが貸借対照表です。別名、バランスシート(Balance sheet、略称B/S)とも呼びます。これは、確定申告の「所得税青色申告決算書(一般用)」という書式の中で必要となるデータとなります。

表を見ると、縦の列で、「資産の部」と「負債・資本の部」に区切られていて、それらカデゴリーに対応する「勘定科目」の行項目が並び、それぞれ一覧になって、まとめてあることがわかります。(黒塗りつぶし部分には、実際の金額数値が記載されます。)

つまり、個人事業主の貸借対照表とは、一年間における、その個人事業主に帰属する、資産・負債・資本を一覧できるものになっているのです。文字通り、貸借(受け渡し)を対照できる表になっています。

ちなみに資産・負債・資本の意味合いは、個人事業主に限定すると、ざっくり下記の通りです。

資産:その個人が所有しているお金やモノの状態

負債:今は所有してるが翌年以降に返さないといけないお金

資本:個人事業主は元入金のみ(※)

(※補足)個人事業主の資本はちょっと独特

簿記・経理では、通常、資本の部=資本金となります。しかし、個人事業主の場合、資本の部=元入金となります。

資本金は、事業開始時に100万円を投入したら、基本的にはずっと100万円が残ります。対して、元入金のほうは、事業開始時に100万円を投入すると、初年度は100万円のままですが、その後、毎年期首に数値が変動する仕組みになっています。

ちょっと独特なルールになっていますので、下記の記事を参考にしてみてください。

貸借対照表とは「財政状態を一覧できる書式」

ざっくりした表現に言い換えると、貸借対照表とは、「きみの事業、一年やっていたみたいだけど、年末時点では、結局、どれくらいお金があって、どれくらい借金がある状態なの? ・・・ははーん。これくらい^^」っていうように、相手の懐具合をガンガン探る、なかなか無粋なデータになっています。

さらに噛み砕くなら、「うちの娘と結婚しようだって? だったら、あんた。まずはすべての通帳・土地や建物の権利書を持ってきて、それと借金ないかどうかの証明まで、まるごと見せてみろ!!」という感じでしょうか。(この例だと、一年どころか全部になってしまいますが・・・まあ、あくまでイメージです。)

要するに、貸借対照表とは、相手の懐具合をばっちし確認できちゃう書式になっているわけです。

貸借対照表は自動作成されるので心配ナシ!

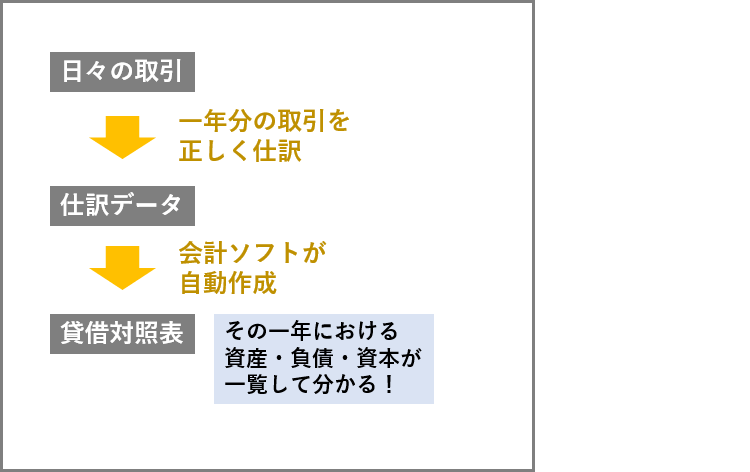

貸借対照表は簿記の試験であれば、仕訳データを基にして、大変な作業をして作るものです。

しかし、MFクラウドなど、確定申告に対応した会計ソフトを使って、日頃から正しい仕訳をしていれば、それだけですべて自動作成してくれますので、とくに難しい作業はありませんので、安心してください。

損益計算書とは

損益計算書を見てみよう

こちらが損益計算書です。別名、P/L(Profit&Loss Statementの略称。ピーエル)とも呼びます。損益計算書も、確定申告の提出書式のうち、「所得税青色申告決算書(一般用)」の中で含まれるデータとなっています。

中身を見ると分かりますが、先ほどの貸借対照表とは異なる勘定科目が並んで、「売上」や「経費」などの項目が一覧になり、最後にそれら全体からの差引金額や所得金額がまとめてあります。

これらは、一年間における各勘定科目の数字がリストアップされて、その年の収支が分かるといったデータとなっています。(黒塗りつぶし部分には、実際の金額数値が記載されます。)

このように、損益計算書は、その一年間における、「収益(稼ぎ)と費用(コスト)と利益(儲け)の数字について、一覧して確認できる」という書式になっています。

損益計算書とは「経営成績を示す書式」

損益計算書について、ざっくりした表現でたとえると、「君は一年間でいくら稼いで、いくら買い物して、結局儲けはどんくらいだったの? 全部教えてよ^^」っていう感じの、こちらもまた十分にゲスい書式になっています。

貸借対照表がお金の状態を知るものなら、損益計算書はお金の支出を知るものになっています。そして、もちろんですが、最終的な差引金額・所得金額が大きいほど、経営成績は良い、という判断をします。

損益計算書も自動計算されるので心配ナシ!

こちらもまた貸借対照表同様、手作業の簿記だと大変なものですが、MFクラウドなど、確定申告に対応した会計ソフトを使うことで、すべて自動作成してくれて、とくに難しいことはありませんので、安心してください。

仕訳は「貸借対照表・損益計算書」のためにやるもの

これまでに説明してきたように、貸借対照表と損益計算書は、日々の仕訳によって蓄積されるデータを一年分に区切って、集計されて作られます。

つまり、最終的にデータを集計をする必要があるため、仕訳をする際には、わざわざ「貸方」、「借方」、「勘定科目」というような項目を設定して、記録していくことが必要となるのです。

これはいいかえると、貸借対照表と損益計算書を作るため、仕訳のルールは定められている、といっても良いでしょう。だから、覚えなくてはいけないのです。

個人事業主は会計ソフトを使って、仕訳さえ正しくしていれば、貸借対照表や損益計算書についてはとくに心配なし

貸借対照表と損益計算書を作ることは、手作業であればかなり面倒なのですが、会計ソフトを使えばすべて自動作成されるので、とくに心配ないです。

重要なのは仕訳と会計ソフト

貸借対照表と損益計算書が自動計算されるということは、つまり、個人事業主が青色申告において、作業レベルで覚えないといけないことは、「会計ソフトを使って、日々の取引を正しく仕訳していく」という一点のみに絞られます。

たった一点。

なんだか楽そうな気がしてきますよね。

そう・・・。

一回覚えてしまえば、青色申告の複式簿記なんて、難しいことはないんです。

青色申告や起業関連の本などを読むと、必ず貸借対照表や損益計算書について触れていますので、何冊か読んでみると、さらにイメージがつくかと思います。また、貸借対照表や損益計算書は、国税庁の手引きマニュアルで無料で学ぶことも可能です。

▼国税庁の手引きマニュアル

青色申告者のための貸借対照表作成の手引き

まとめ

貸借対照表や損益計算書。名前は難しい感じですが、要するに「今、いくらお金持ってんの~?」、「今年どんくらい稼いで損して儲けたの~?」という、ゲス極まりない書式だと覚えておくと、いくらか覚えやすいのかなと思います。ちゃんとした言い方をするなら、所得と税金を決めるためにやることです。

ただ、個人事業主の場合は、会計ソフトを使って、正しく仕訳さえしていれば、貸借対照表や損益計算書を自動作成できますので、あまり恐れることはありません。

そうなってくると、次に大事なことは、どんな会計ソフトを使えばいいの?ってことだと思います。

というわけで、次回の記事では、個人事業主の青色申告で使う会計ソフトの特徴について、説明していきます!

▼次回記事

個人事業主の青色申告で使う「会計ソフト」とは

個人事業主のことをもっと詳しく知りたい方へ!

著者がweb系の個人事業主・フリーランスを実際に一年間やってみた時の各種手続きについて、下記のページでまとめています。

記事の中では、自分の実体験に基づいて、「開業届(青色申告の届け出)⇒日々の業務・取引⇒日々の帳簿づけ⇒年末の青色確定申告」までの具体的な手順について、詳しく解説しています。これから個人事業主・フリーランスを考えている人は、ぜひ参考に!